Venus利率模型V1

本文档的目的是解读和展示 Venus 借贷协议的新利率模型。 该模型经过校准以管理流动性风险并优化利用率。 该策略本身也向社区开放,旨在为 DeFi 内的更高风险标准做出贡献。

一键发币: x402兼容 | Aptos | X Layer | SUI | SOL | BNB | ETH | BASE | ARB | OP | Polygon | Avalanche

本文档的目的是导入、解释和展示 Venus 协议的新利率模型。 尽管社会上对利率非常了解,但利率模型仍然是一个相当陌生的概念。 该模型经过校准以管理流动性风险并优化利用率。 该策略本身也向社区开放,旨在为 DeFi 内的更高风险标准做出贡献。 让我们对其进行监控和创新。

1、什么是利率模型

众所周知,当市场上借入资产与供应资产的比率发生变化时,每个市场的利率都会更新。 利率变化的幅度取决于市场执行的利率模型智能合约,以及市场上借入资产与供给资产的比率的变化量。

简单来说,利率模型是通过用户激励来管理流动性风险,以支持流动性:当资金充足时,低利率鼓励贷款;当资金稀缺时,高利率鼓励偿还贷款, 额外存款。

因此,利率模型通常是利用率的函数。 这就是为什么我们总是看到资产借入(使用)越多,其利率就越高。

2、当前利率模型

在Venus协议白皮书中,速率模型已经有两类:(Venus)白皮书模型和跳跃利率模型。

模型一:线性利率(白皮书模型)

模型二:跳跃利率(Jump Rate Model)

我们需要注意以下几点:

- 白皮书模型是跳转率模型的特例。 因此,没有必要为不同的资产类别建立单独的模型。 我们可以通过更改参数来控制要使用的模型。 例如,只需在Jump Rate模型中设置kink=0,那么它就成为a2=a的白皮书模型。

- 我们必须有borrowborrow_rate(u)(1-reserve_factor)=supply*supply_rate(u),因为借款人支付的利息除了保留部分之外都归供应商所有。 请注意,对于白皮书和跳跃率模型,supply_rate 由下式给出

一个特殊的含义是供给率曲线将始终经过原点。 也就是说,supply(0)=0 始终为真。 从经济上讲,这意味着没有借款人,供应商也没有利息。

- Jump rate模型只有4个参数,但它已经是一个严格的凸函数。 同样考虑到第 2 点,为了避免供应率进一步复杂化,因为链上的计算可能会很昂贵,跳跃率模型可能是一个非常好的选择。

目前,Venus协议中的大部分资产都使用“白皮书模型”(线性利率),只有MATIC和CAKE等新添加的币种才会使用“跳跃率模型”(扭结率)。

如果我们看一下行业标准,这两种模型都被广泛使用。 例如,AAVE 始终使用扭结率模型(非线性率模型),Compound 使用线性率和扭结率模型的混合(主要是线性率)。 利率也可以是非线性设置的,例如dYdX采用的是非线性模型,但该模型应用并不广泛。

2、跳跃率模型的优点

跳跃利率模型的最大区别在于,如果资产的使用超过一定水平,利率就会发生扭结,以阻止借款人提取贷款并鼓励偿还未偿还贷款。

例如,如果我们将资产的最佳利用率设置为 80%,则意味着如果池中储备金的使用(借入)小于或等于 80%,则利率和资金不会出现扭结。 随着资产的使用,利率斜率将缓慢攀升。 在超过 80% 的流动性从储备库中借入后,就会出现扭结,利率斜率迅速攀升,以阻止借款人提取更多流动性,

鼓励偿还贷款。 这使得池的利用率回落到 80% 的最佳利用率。

Venus最近发生的事件是,大量的波动性代币得到了支持,而贷款大多是 BTC/ETH 等大型代币。 由于相对价格大幅下跌,抵押品金额不足以支持贷款。 如果导入跳跃利率模型,在这种情况下,借款人将面临超高的利息,这将大大增加他们的市场操纵成本,也有助于迫使他们减少借款金额或偿还贷款。

在利率出现扭结之前Venus所瞄准的最佳利用率参数会根据我们针对特定资产的新的Venus风险评估框架而变化。 如果协议发现借贷增加导致资产利用率持续上升,我们就可以通过增加借贷成本来调整最佳利用率,以确保准备金有足够的流动性。 使用从准备金池中借入的资产利用率得出利率的模型可以为拥有这些准备金的存款人带来高收益,这杯称为 APY(年利率)。 高收益率可能是一个主要吸引力,特别是在当前的低/负利率环境下。

因此,新的跳跃利率模型不仅会降低流动性风险,还会在借贷需求较高(超过扭结水平)时提高借贷利率。

3、当前利用率

下面是2021年7月9日的数据:

我们可以看到,当时BNB、MATIC、USDC、USDT的利用率都在65%以上,BUSD和LINK的利用率较高,在50%-60%,DAI在40%-50%区间。

下面是7月27日的数据:

可以看到BNB、MATIC、BUSD、USDC、USDT的利用率都在75%以上,其他的利用率都比较低。

从这两个快照中,很容易发现稳定币,而且大币往往具有较高的利用率。 像 MATIC 这样的新币也往往具有很高的利用率。

4、模型参数设置

对于当前的线性速率模型,大多数情况下可以简单地表示为:

贷款利率 = 2.00+10.00*util(百分比表示)

对于除 DAI 之外的稳定币,模型为:

贷款利率 = 0.00+5.00*util(百分比表示)

这是我们在Venus App中看到的:

需要指出的是,应用程序“Market”中显示的“Borrow APY”(年利率收益率)与我们通过利率模型计算的结果并不完全相同。 原因有二,一是模型中的利率实际上是这里的“Borrow APY”,真正的借款利率是“Borrow APY”+“Distribution APY”。 第二个原因是实际的APY是根据supplyRatePerBlock(对于供应APY)或borrowRatePerBlock(对于借用APY)计算的。 此计算是复利,而不是模型中的单利。

根据之前的事实和风险评估框架,我们的建议是使用跳跃率模型。 这些参数应遵循规则,因为更安全的资产应具有较低的最大速率限制。 最大速率限制应高于 50%。 推荐参数为:

我们基本上将资产分为 3 组:

- 稳定币——USDT、USDC、BUSD、DAI

- 大币种——BTC、ETH、BNB

- 中型币 — 除 DOGE 和 FIL 之外的所有其他硬币(这两个硬币的设置较低)模型更改的影响

表中没有XVS,原因是社区已经禁止借用XVS。 如果考虑到分配红利,XVS当前的借款人可以获得利息。 因此,由于 XVS 不会再有借款,利率模型将继续使用线性利率(白皮书模型),斜率更陡,即 a=60%,b=0。 这将有助于迫使借款人偿还 XVS,而 XVS 的贷方将获得更高的利息。 最终,这将有助于建立 XVS 的价格和信心。

5、模型变更的影响

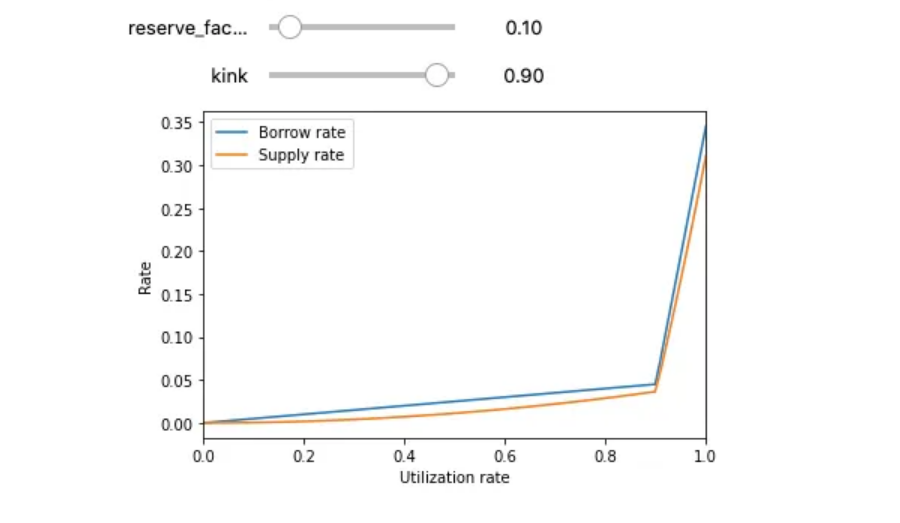

大多数时候,如果利用率很小,新模型不会有太大变化。 例如,以下是 USDT/BUSD 的模型汇率。 曲线的第一部分与我们现在的情况非常接近,只有当利用率很高时,供应和贷款利率都会增加很多。

如果我们导入新模型,基于当前利用率的模型费率为:

很容易发现利用率越高,贷款利率就越高。 而且大多数情况下,如果利用率超过20%,新模型的贷款利率就会更高。 对于稳定币来说,如果利用率超过扭结水平,借款利率就会急剧上升。

最大的差异发生在 BNB 和 Matic,新的利率将引导协议用户增加存款并减少借贷,以达到接近最优(knik)点的均衡水平。 尽管这种最佳点设置会减少协议中可用的流动性,但它显着改善了资本配置,未来会增加储户的年化年利率,同时提供更具竞争力的借款利率。 作为回报,这将保证稳定币和大币的提现可用性,这一点非常重要。

同时,对于利用率较低的资产,较低的借贷利率会鼓励借贷行为,有利于提高利用率。 总体来说,应用新模型后,整体的利率不会有太大变化。 只有利用率高的币,一开始就会出现很大的差异。 但这应该是一个很短的时间差,很快贷款利率就会下降。 新模式有助于降低流动性风险,并吸引更多贷款人,这正是整个社区所寻求的。

6、升级路线图

如前所述,本文档只是一个提案,我们将逐步介绍该模型。 改变不会同时发生。 模型的参数也是提案,它们不是我们将引入协议的最终数字。 目前的计划是首先将该模型应用于新币,然后是稳定币,最后是所有其他币。

路线图可以表示为:

原文链接:Venus Interest Rate Model V1 - Venus Protocol

DefiPlot翻译整理,转载请标明出处

免责声明:本站资源仅用于学习目的,也不应被视为投资建议,读者在采取任何行动之前应自行研究并对自己的决定承担全部责任。