基于夏普比率的交易策略

本文探讨了一种使用夏普比率生成多头和空头信号的特定量化策略,旨在利用风险调整后表现强劲的时期。

一键发币: x402兼容 | Aptos | X Layer | SUI | SOL | BNB | ETH | BASE | ARB | OP | Polygon | Avalanche

以太坊和比特币等加密货币以其高波动性而闻名,这为交易者带来了机遇和巨大的风险。驾驭这些动荡的市场通常需要严谨的方法。量化交易策略依靠数学模型和历史数据来做出交易决策,它提供了一个这样的框架。

本文探讨了一种使用夏普比率生成多头和空头信号的特定量化策略,旨在利用风险调整后表现强劲的时期。我们将分解其逻辑,逐步分析其在 Python 中的实现,并讨论评估此类策略的关键考虑因素。

1、设置:导入库

首先,我们导入必要的 Python 库:

import yfinance as yf # To download historical market data from Yahoo Finance

import pandas as pd # For data manipulation and analysis (DataFrames)

import numpy as np # For numerical operations (like square root)

import matplotlib.pyplot as plt # For plotting the results说明:我们需要 yfinance 获取价格数据,使用 pandas 在类似表格的结构(DataFrame)中高效地处理数据,使用 numpy 进行数学计算,并使用 matplotlib 可视化策略的效果。

2、策略参数

我们定义控制策略行为的核心参数:

# Parameters

symbol = "ETH-USD" # The asset we want to trade

start_date = "2018-01-01" # Start date for historical data

end_date = "2025-04-17" # End date for historical data (use current date for latest)

window = 30 # Rolling window (in days) for Sharpe Ratio calculation

upper_threshold = 2.0 # Sharpe Ratio threshold to trigger a long signal

lower_threshold = -2.0 # Sharpe Ratio threshold to trigger a short signal

hold_days = 7 # Maximum number of days to hold a position

stop_loss_pct = 0.20 # Stop-loss percentage (e.g., 0.20 = 20%)说明:这些变量可以轻松调整策略。我们指定加密货币对(ETH-USD)、回测的日期范围、夏普计算的回溯期(窗口)、触发交易的阈值、任何交易的最大持有天数以及用于风险管理的止损百分比。

3、数据采集与准备

我们下载历史价格数据并计算基本收益:

# 1) Download data

df = yf.download(symbol, start=start_date, end=end_date, progress=False)

# Clean column names (sometimes yfinance returns multi-level columns)

df.columns = [col.lower() for col in df.columns] # Make column names lowercase

# 2) Calculate daily returns

df["return"] = df["close"].pct_change() # Calculate daily percentage change in closing price说明:我们使用 yf.download 获取以太坊的开盘价、最高价、最低价、收盘价、调整收盘价和成交量数据。我们简化列名,然后根据收盘价从一天到下一天的百分比变化计算每日收益。此收益序列是我们夏普系数计算的基础。

4、计算滚动夏普比率

这是核心信号生成步骤。我们计算滚动窗口内的夏普比率:

# 3) Compute rolling Sharpe (annualized)

# Calculate rolling mean return and rolling standard deviation

rolling_mean = df["return"].rolling(window).mean()

rolling_std = df["return"].rolling(window).std()

# Calculate annualized Sharpe Ratio

# Note: np.sqrt(365) is arguably more appropriate for crypto (24/7 market)

df["rolling_sharpe"] = (rolling_mean / rolling_std) * np.sqrt(252)说明:对于每一天,我们回顾指定的窗口(30 天)。我们计算该期间的平均日收益 (rolling_mean) 和日收益的标准差 (rolling_std)。夏普比率等于 rolling_mean / rolling_std。我们将其乘以每年交易日的平方根,进行年化(此处使用 np.sqrt(252);对于加密货币,np.sqrt(365) 通常更合适)。数值越高,表明近期风险调整后的收益越好。

5、生成交易信号

根据计算出的夏普比率,我们生成原始入场信号:

# 4) Generate entry signals based on thresholds

df["signal"] = 0 # Default signal is neutral (0)

df.loc[df["rolling_sharpe"] > upper_threshold, "signal"] = 1 # Go Long if Sharpe > upper

df.loc[df["rolling_sharpe"] < lower_threshold, "signal"] = -1 # Go Short if Sharpe < lower说明:我们创建一个新的信号列,初始值为全零。如果某天的 rolling_sharpe 高于 upper_threshold (2.0),我们将 t 设置为将信号设置为 1(买入)。如果低于 lower_threshold (-2.0),我们将信号设置为 -1(做空)。否则,信号保持为 0(不执行任何操作)。

6、准备回测

在运行模拟之前,我们调整信号时序并初始化变量:

# 5) Prepare for Backtest: Shift signals to avoid lookahead bias

# We use yesterday's signal to trade on today's price

df['signal_shifted'] = df['signal'].shift(1).fillna(0)

# Initialize backtest variables

position = 0 # Current position: 1=long, -1=short, 0=flat

entry_price = 0.0 # Price at which the current position was entered

days_in_trade = 0 # Counter for days held in the current trade

equity = 1.0 # Starting equity (normalized to 1)

equity_curve = [equity] # List to store equity values over time说明:

- df['signal'].shift(1):这一项至关重要。它将信号向前移动一天。这意味着,使用截至 T 日结束的数据生成的信号将用于在 T+1 日做出交易决策。这可以避免前瞻偏差。.fillna(0) 处理没有先前信号的第一天。

- 我们将持仓初始化为 0(持平),跟踪当前持仓的 entry_price 和 days_in_trade,假设权益为 1,并创建一个列表 equity_curve 来记录该权益随时间的变化。

7、回测引擎循环

此循环逐日模拟策略:

# 6) Backtest Engine Loop

# Start loop from 'window' index to ensure enough data for rolling calculation and shift

for i in range(window, len(df)):

idx = df.index[i] # Current date

row = df.iloc[i] # Current day's data row

price = row["close"] # Use today's close price for trading action (simplification)

sig = row["signal_shifted"] # Use *yesterday's* calculated signal

# --- Check Exits First ---

if position != 0: # Are we currently in a trade?

days_in_trade += 1

# Calculate potential return if we closed the trade *right now*

current_return_pct = (price / entry_price - 1) * position

# Check Stop Loss: Did the trade lose more than stop_loss_pct?

if current_return_pct <= -stop_loss_pct:

equity *= (1 - stop_loss_pct) # Apply the max loss percentage

position = 0 # Exit position

# Check Holding Period: Have we held for the max number of days?

elif days_in_trade >= hold_days:

equity *= (1 + current_return_pct) # Realize the profit/loss

position = 0 # Exit position

# --- Check Entries Second ---

# Can only enter if currently flat (position == 0) and there's a non-zero signal

if position == 0 and sig != 0:

position = sig # Enter long (1) or short (-1)

entry_price = price # Record entry price (using today's close)

days_in_trade = 0 # Reset trade duration counter

# Append the *current* equity value to the curve after all checks/trades

equity_curve.append(equity)说明:

循环在计算所需的初始窗口期后开始逐日迭代。

在循环内部,它首先检查我们是否已在交易中(position != 0)。

如果是,它会递增 days_in_trade 的值,并根据 entry_price 和当日价格计算 current_return_pct。

然后,它会检查退出条件:止损 — 如果 current_return_pct 的亏损大于或等于 stop_loss_pct,则平仓,净值减少 stop_loss_pct。

持有期:如果 days_in_trade 达到 hold_days,则平仓,并将已实现的盈亏 (current_return_pct) 计入净值。

如果我们没有交易 (position == 0),它会检查是否有新的入场信号 (sig != 0)。如果是,它会设置仓位,记录 entry_price,并重置 days_in_trade。

最后,它会将可能更新的净值添加到当天的 equity_curve 列表中。

8、后处理和对齐

我们将计算出的权益曲线与 DataFrame 中的相应日期对齐:

# 7) Align Equity Curve with DataFrame

# Remove the initial equity point (1.0) as it corresponds to the day *before* the loop starts

equity_curve_series = pd.Series(equity_curve[1:], index=df.index[window:])

# Add the equity curve to the DataFrame

df["equity"] = equity_curve_series说明:equity_curve 列表开头包含一个额外的点(初始 1.0)。我们删除它,并使用 DataFrame 中与回测周期(从 window 索引开始)对应的日期创建一个 Pandas Series。然后,该权益序列将作为新列添加到 DataFrame df 中。

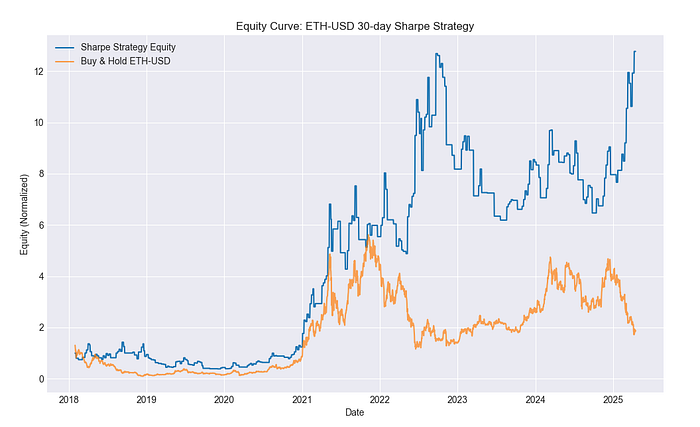

9、绘制结果

最后,我们将业绩可视化:

# 8) Plot Equity Curve vs. Buy-and-Hold

plt.figure(figsize=(12, 7)) # Create a figure for the plot

# Plot the strategy's equity curve

plt.plot(df.index, df["equity"], label="Sharpe Strategy Equity")

# Plot the normalized price of the asset (Buy and Hold)

# Normalize by dividing by the first closing price in the backtest period

buy_hold = df['close'] / df['close'].iloc[window] # Adjust starting point

plt.plot(buy_hold.index, buy_hold, label=f"Buy & Hold {symbol}", alpha=0.7)

# Add plot titles and labels

plt.title(f"Equity Curve: {symbol} {window}-day Sharpe Strategy")

plt.ylabel("Equity (Normalized)")

plt.xlabel("Date")

plt.legend() # Show the legend

plt.grid(True) # Add a grid for readability

plt.show() # Display the plot说明:此代码使用 matplotlib 生成图表,显示该策略随时间变化的权益曲线。为了进行比较,它还绘制了在同一时期内简单买入并持有 ETH-USD 的表现(标准化,起始值为 1)。这种直观的比较有助于评估该策略的相对表现和风险状况。

结果解读及重要注意事项

输出图可视化了假设的资本增长情况。将该策略的权益曲线与标准化的以太坊价格进行比较,有助于评估该策略在测试期间是否实现了增值(优于买入并持有策略),并且可能具有不同的风险特征(例如,更低的回撤)。

然而,了解其局限性至关重要:

- 交易成本和滑点:代码忽略了交易费用和滑点,这会降低实际利润。

- 参数优化(过度拟合):参数可能根据历史数据进行调整,未来可能无法正常工作。

- 数据频率:每日数据掩盖了日内风险;止损可能在比收盘价更差的价格触发。

- 年化因子:对于加密货币,使用 np.sqrt(365) 可能更准确。

- 市场机制:过往表现并不能保证未来结果;该策略在不同的市场条件下可能会失效。

- 简化:使用收盘价执行是一种近似值。

10、结束语

这种基于夏普比率的策略提供了一种结构化的、量化的加密货币交易方法。虽然回测(采用修正后的逻辑,避免了前瞻偏差)提供了一些见解,但本代码和文章仅供参考,不构成财务建议。在实际交易中,需要在投入资金之前考虑成本、进行严格的过拟合测试以及稳健的风险管理。

原文链接:Crypto Trading Strategy using the Sharpe Ratio with Python Code

DefiPlot翻译整理,转载请标明出处

免责声明:本站资源仅用于学习目的,也不应被视为投资建议,读者在采取任何行动之前应自行研究并对自己的决定承担全部责任。