Pendle协议解读

本文解释了Pendle是如何工作的,它提供了哪些功能,它从其他协议中借鉴了什么,以及为什么它目前引起如此多的关注。

我们准备了一份指南,介绍可能是今年最有趣的DeFi项目——Pendle。我们解释了它是如何工作的,它提供了哪些功能,它从其他协议中借鉴了什么,以及为什么它目前引起如此多的关注。

1、关于Pendle

Pendle 是一个收益代币化协议,具有二级市场交易元素(收益交易协议)。它支持多个EVM兼容网络。

Pendle的核心理念是将产生收益的代币拆分为两部分:本金和收益,其中本金代表产生收益代币的价值,而收益部分代表利润。

在传统金融中,类似工具早已存在。剥离债券 或剥离证券。这涉及将债券分解为「本金」(本金)和票息。

一个更清晰的类比是房地产权利的分离:

- 所有权权利 – 相当于资产的「本金」。

- 租金收入的权利 – 相当于「收益」部分。

在Pendle中,可以单独购买底层资产的收益,而不购买资产本身,预期收益会增加,买家将获得利润。例如,质押底层资产ETH会产生可变收益。随着时间的推移,收益会发生变化。因此,未来收益可能会增加。

Pendle协议有三个关键特性:

- 包装产生收益的代币。

- 用于交易包装代币的AMM。

- vePENDLE以创建安全生态系统并为用户提供额外激励。

1.1 代币包装

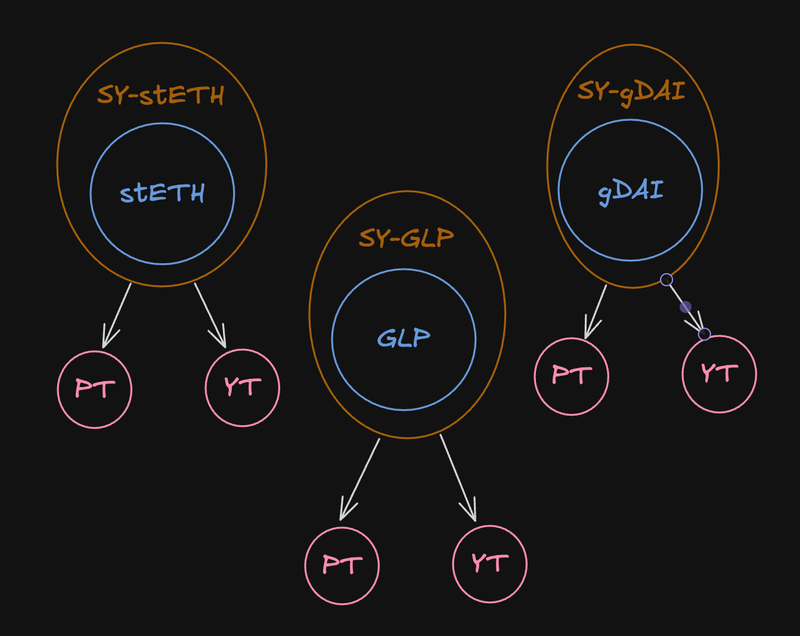

Pendle包装产生收益的代币。这样的代币示例包括任何产生收益的代币:stETH、GLP、gDAI等。

该协议为包装器引入了缩写SY(标准化收益代币)。例如,SY-stETH是stETH的包装器。

SY 不仅仅是一个像 WETH 这样的代币。它被拆分为两个部分:

PT(本金代币)。代表底层代币的等值。YT(收益代币)。代表底层代币的收益。

将 SY 拆分为两个代币的过程称为收益代币化,其中收益被代币化为单独的代币 YT。

重要! 用户可以将产生收益的代币(如 stETH)和在某些情况下基础代币(如 ETH)包装成SY。在后台,这会首先将ETH —> stETH,然后将stETH —> SY-stETH。这就是它的运作方式,除非产生收益的代币本身就是基础表示,例如 GMX 的 GLP 代币。

与 PT 和 YT 相关的另一个术语是 到期时间。这是到期日期,之后 YT 停止生成收益,而 PT 可以在 1:1 比例下完全赎回底层资产。

PT 可以在到期前通过 AMM 进行交易(以低于面值的价格),但只有在到期后才能以 1:1 的比例兑换为基本资产。

1.2 AMM

包装代币的两部分,PT 和 YT,可以在协议内的特殊平台上进行交易,称为 Pendle AMM。

AMM 是协议的关键功能。其数学基础基于 Notional Finance 协议。AMM 曲线在接近到期时会收窄价格范围。但本质上,它类似于 Uniswap v2 的恒定乘积公式 x * y = k。

AMM 还需要愿意提供其 SY 和 PT 代币的流动性提供者。作为回报,他们收到 LP 代币,作为他们在池子中份额的凭证。

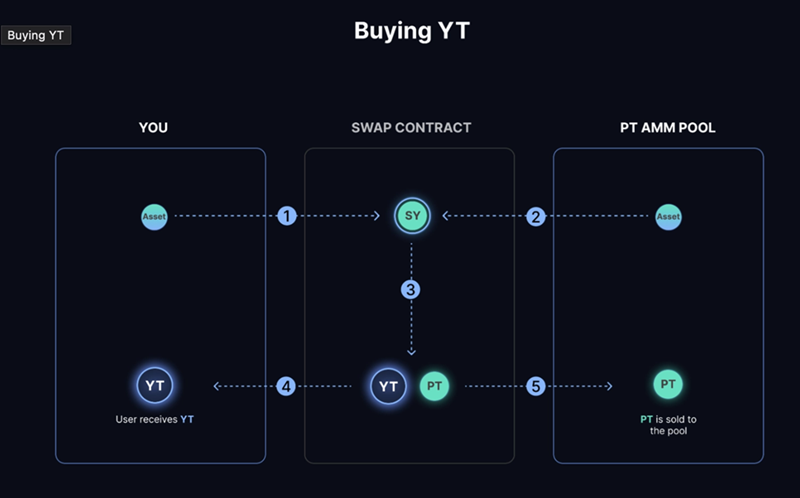

尽管池子里有两种资产(PT 和 SY),但 AMM 还允许 YT 代币的交换。这种类型的交换称为 Flash Swap。它被称为 Flash,因为交换过程中会在一个区块内进行多次转换。

Flash swaps 基于数学关系 P(PT) + P(YT) = P(SY),在创建 SY 包装器时,其中:

P(PT)–PT代币的价格,P(YT)–YT代币的价格,P(SY)–SY代币的价格。

这确保了 SY 在铸造或赎回时总是经济上平衡的。

如果用户想购买 YT,他们将 SY 存入池子(为了获得 SY,他们首先包装基础资产)。由于 SY 的数量增加,为了保持平衡,必须铸造新的 PT 和 YT 代币。之后,一部分 YT 会被发送给用户,一些 PT 会被发送到池子以根据公式 P(PT) + P(YT) = P(SY) 维持平衡。

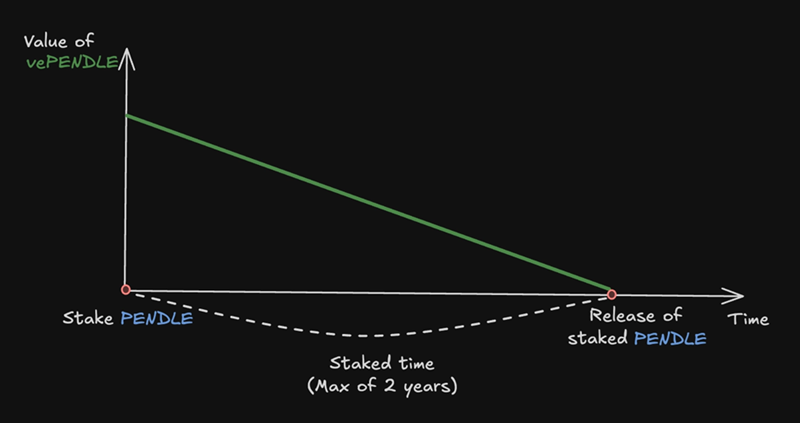

1.3 vePENDLE

这是一个 投票托管 代币,用于持有者参与协议治理。vePENDLE持有者可以访问各种协议功能:

- 额外收入。

- 投票选择池以获得额外奖励。

- 流动性提供者的奖励增强。

vePENDLE还作为一种机制来减少PENDLE代币的流通供应量,因为获取vePENDLE需要质押PENDLE。随着时间的推移,vePENDLE的数量会减少,PENDLE会解锁。

这样,协议增加了PENDLE代币的稳定性以及协议的整体可靠性。

对于L2网络上的用户来说,事情稍微复杂一些。为了最大化利润,Arbitrum上的流动性提供者需要在以太坊上锁定PENDLE,并使用跨链消息同步信息到Arbitrum。

然而,从LP代币中赚取收益不需要这样做,因为奖励分配直接在Arbitrum网络上进行(在其他L2网络中也是如此)。

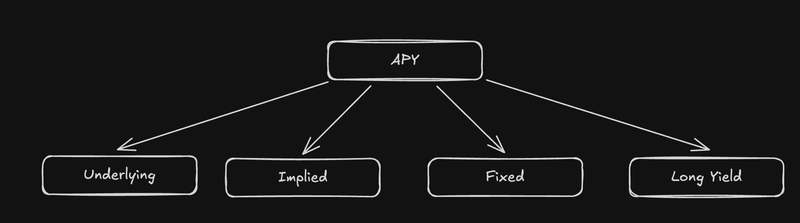

2、APY类型

在协议中,您可能会遇到不同类型的APY。总共有四种类型,了解每种类型的意义很重要。这将帮助您有效地使用协议或理解代码库。

底层APY

代表底层资产的7天移动平均收益率。

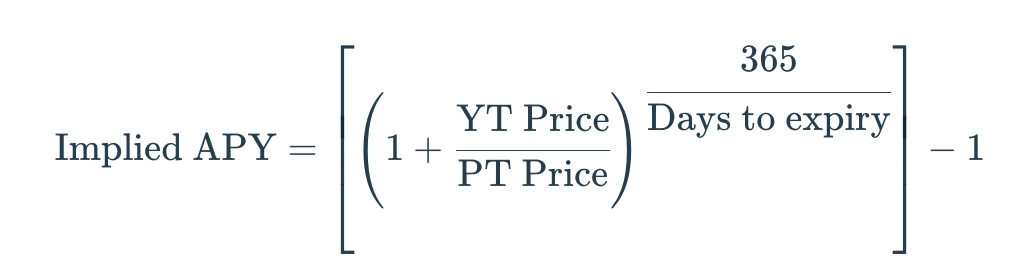

隐含APY

基于YT和PT价格计算的底层资产的市场收益率。

固定APY

在持有PT直到到期时可以获得的保证收益率。它由PT创建时的隐含APY决定。

长期收益APY

以当前价格购买YT时的年化收益近似值。这假设基础年化收益保持不变。

3、PT和YT的关键机制

PT和YT都与到期日(到期)密切相关。我们已经在上面讨论过这一点。

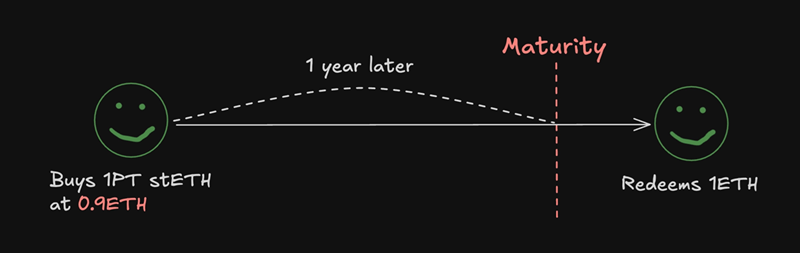

PT代币的魔力

PT代表底层代币的等价物,可以在到期后赎回。这意味着只能在经过一定时间后将PT以1:1的比例兑换成基础代币。

在到期期开始时,PT以折扣价交易。这是因为底层资产的收益在YT代币中单独表示。

在到期期间,PT的价值会逐渐接近基础资产的价值,并最终在可以赎回时匹配它。基础资产价值的增长定义了固定的年化收益率(Fixed APY)。

重要的是要理解,stETH是一个产生收益的代币,由于质押奖励,其价值相对于基础ETH增加。购买PT代币时,只能以ETH而不是stETH进行1:1的兑换,而stETH相对于ETH的价值继续增长。

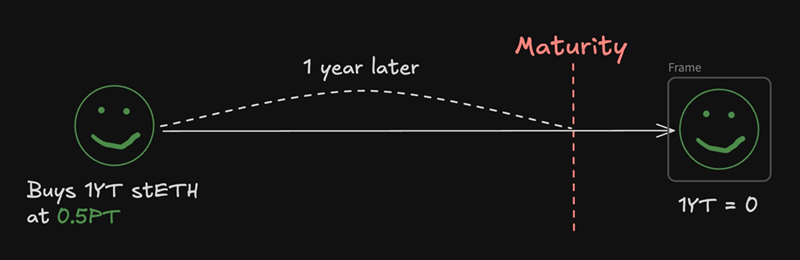

YT代币的魔力

YT代币的持有者有权在到期日之前获得底层资产的所有收益。

例如,持有10个YT-stETH5天,相当于在Lido上质押10个ETH相同时间段的收益。

随着到期日的临近,YT的价值会趋近于0。这里的一个关键指标是隐含APY。当持有YT所获得的收益高于购买YT的成本时,用户会获利。

重要! 您可以在任何时候从YT代币中领取累积的收益——即使在到期日前。

4、订单簿

用户可以创建限价单来买入或卖出。限价单的关键特点是只有在达到指定的隐含APY时才会被执行。

订单簿与AMM协同工作,但任何交换都会首先尝试填充限价单,然后再回落至AMM。然而,订单簿是可选的——协议可以仅依靠AMM运行。

根据文档,Pendle运行一个套利机器人,使AMM和订单簿之间的价格相等。这确保了由于流动性差异(AMM和订单簿之间)导致的价格差异会迅速得到纠正。

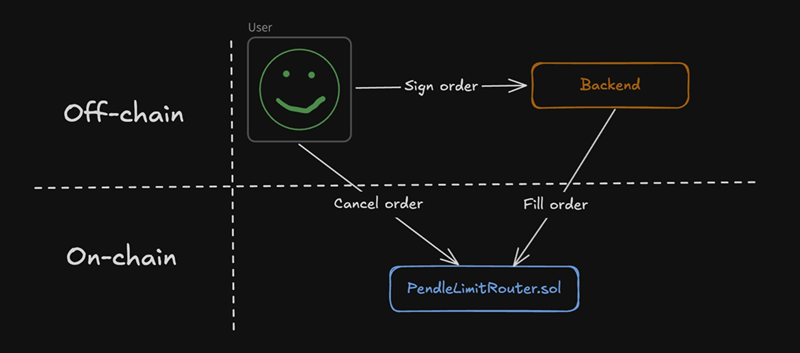

订单采用混合模型:它们是在链下创建和存储的,但在链上执行。

要创建一个订单,用户需要签名一个包含订单参数的数据结构并将其发送到后端。订单执行在智能合约 PendleLimitRouter.sol 中进行。

值得注意的是,创建订单不需要用户进行链上交易。但是,取消现有订单需要一个交易。智能合约需要知道之前提供给后端的签名不再有效。

文档 用于使用限价单API。

5、ERC-5115: SY代币

为了实现SY代币,该协议开发并提出了自己的标准——ERC-5115: SY代币,它扩展了ERC-20,具有必要的包装功能(存款、提款等)。

创建此标准的主要动机是ERC-4626 Tokenized Vault并未涵盖所有类型的产生收益的代币。例如,原生奖励代币(如COMP、CRV等)或AMM LP代币,它们以「流动性单位」衡量而非基础代币。

因此,ERC-5115提议扩展ERC-4626以支持任何产生收益的机制。为此,该标准将「输入代币」(用于开始产生收益)和「基础资产」(从中派生收益)的概念分开。

通过这种方式,SY代币可以包装ERC-4626代币并添加缺失的功能。

6、智能合约架构概述

本节涵盖了顶层的智能合约。它不深入实现细节,因此对所有读者都是可访问的。

仓库

需要注意的是,在写作时,该协议有两个版本。有两个版本的智能合约仓库:

第一版已经过时,但从智能合约的角度来看仍然有趣,这些合约部署已久且未更改。其中一个合约是协议的代币 PENDLE.

第二版协议——也称为核心功能——负责几个功能:

代币包装的智能合约位于一个单独的仓库中。主要包装功能位于抽象合约 SYBase.sol 中。

7、智能合约调用流程

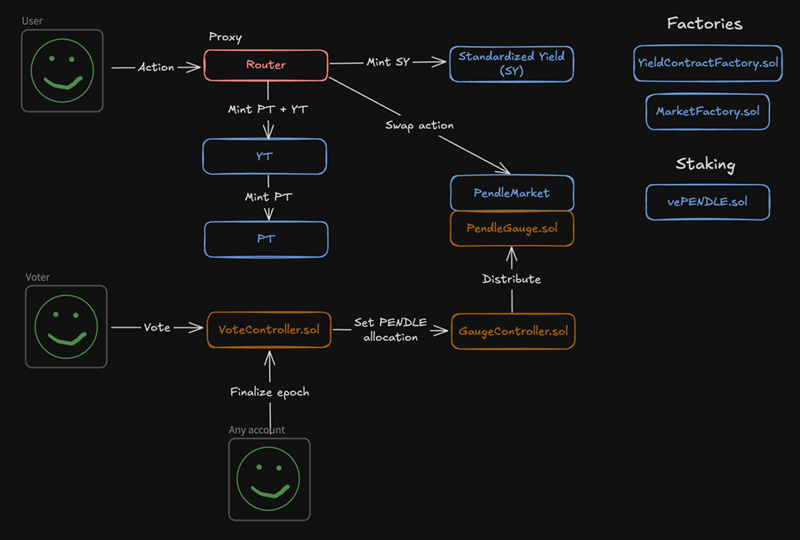

尽管智能合约分布在不同的仓库中,但大多数情况下有一个主要入口点供用户使用——一组负责路由的合约(在图中标记为 Router)。

路由器

最新版本的路由器合约是一个代理智能合约。其主要作用是将调用委托给适当的合约。当需要时,路由器还会组合多个调用。

要包装基础资产,调用会路由到 SY 合约。对于代币化,它会转到 YT(内部转发到 PT)。对于交换,调用会路由到 PendleMarket。

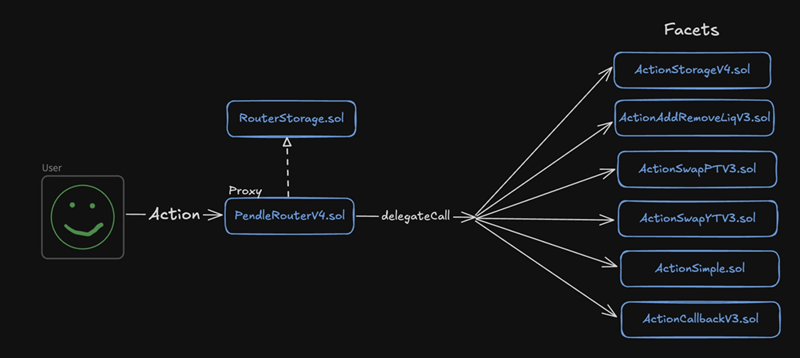

路由器的实现位于合同 PendleRouterV4.sol 中。下面的图展示了调用委托的工作方式。

PendleRouterV4 继承自 RouterStorage.sol 合约和标准的 OpenZeppelin Proxy.sol 合约。

RouterStorage.sol 存储代理可以委托调用的合约列表。根据调用的类型,路由器将调用委托给适当的合约——例如流动性管理、交换等(如 ActionAddRemoveLiqV3.sol、ActionSwapPTV3.sol 等)。

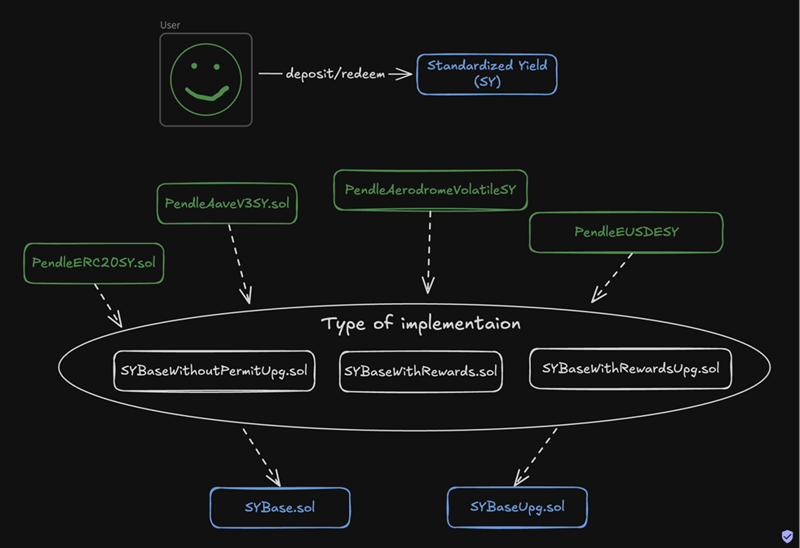

SY 代币

SY 是产生收益代币的包装版本。顾名思义,这个代币在 PendleMarket 上与 PT 一起交易。

从包装的角度来看,这里并没有太多复杂性。基础资产通过 deposit() 函数存入包装器智能合约,并通过 redeem() 函数再次取出。

然而,当涉及到特定的产生收益的代币时,会有细微差别。只需看看有多少不同的 实现 的 SY 存在(如 PendleAaveV3SY、PendleAerodromeVolatile 等)。感觉就像为每个代币都有一个定制版本。

是的,这些实现相对简单,但每个都有自己的特点。一些产生收益的代币通过再平衡机制生成收益,其他则通过奖励分发等方式生成收益。每个 SY 必须实现一个 函数 来计算 exchangeRate,这决定了在存款时收到多少 SY。

例如,AaveV3 的 SY 代币如下面的图所示。

这就是为什么有几个基础智能合约(SYBase、SYBaseWithRewards)的原因。但是核心逻辑位于 SYBase.sol 中。

重要! 注意,一些包装器使用 升级 机制。

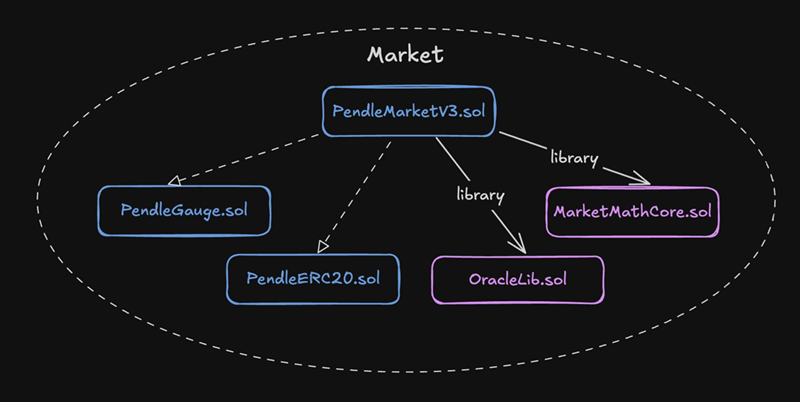

PendleMarket

也称为「市场」——这个智能合约充当 PT 和 SY 代币对的流动性池。交换费用直接支付给流动性提供者。每个市场都有内置的预言机,类似于 Uniswap V3。

市场实现已有多个版本。最新版本——第3版——位于合同 PendleMarketV3.sol 中。

市场智能合约继承自另外两个合约:

- PendleERC20.sol。实现了流动性提供者提供的

SY和PT代币的 LP 代币。 - PendleGauge.sol。一个合约,将

SY产生的 PENDLE 和其他奖励分配给市场 LP 持有人。

池子的核心数学逻辑(AMM 逻辑)在单独的库中实现:MarketMathCore.sol。这包括添加/移除流动性以及交换一种资产为另一种资产——经典的 AMM 内容!

VotingController 和 GaugeController

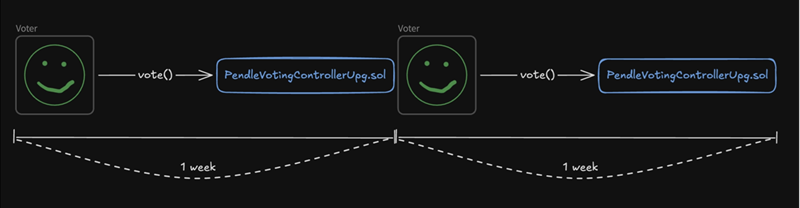

VotingController 是一个 智能合约,允许 vePENDLE 持有人投票选择市场。在投票之前,用户必须通过 VotingEscrowPendleMainchain.sol 合约(主网)或 VotingEscrowPendleSidechain.sol 合约(侧链)将协议的主要代币 PENDLE 存入。

投票过程决定了每个市场在下一个周期中将获得多少 PENDLE。每个周期正好持续一周,从每周四的 UTC 时间 00:00 开始。在周期内可以更改投票,因为它们只在周期结束时才最终确定。

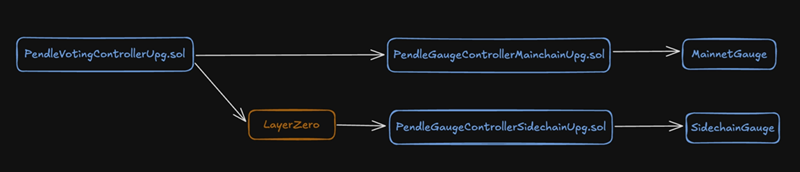

GaugeController 是接收来自 VotingController 的投票结果并分配 PENDLE 给不同市场的 gauges 的智能合约(记住,每个市场都有内置的 gauge)。有两个版本:一个用于 主网 和一个用于 侧链。

这两个版本是必要的,因为投票只在主网上进行。投票结果通过 LayerZero 提供的跨链消息传递到侧链。

重要! 用户的 vePENDLE 余额每周减少,直到锁定期结束时变为零,类似于 Curve 使用的 veCRV 模型。这一模型已被许多其他协议采用。

8、费用

该协议有两个收入来源:

- YT 费用。Pendle 对

YT的收益收取费用(最高 5%)。确切费率由 vePENDLE 持有人的投票决定。还有对点数(YT 费用在点数上)的费用,这些费用在链下作为用户奖励处理,并被视为收益。 - 交换费用。Pendle 对所有

PT交换收取费用。费用率由谁部署池(即创建代币对)决定。PT越接近到期日,交换费用越低。

收集的费用积累在专用钱包中,之后分配给 vePENDLE 持有人。该协议本身不抽取费用,但保留未来更改的权利。

9、结束语

Pendle 协议的秘密很简单——利用一切已经运作良好的东西,将其结合,受欢迎程度自然而来!

我的意思是什么?

- 代币化,像 Yearn 一样。

- AMM,受 Notional 启发,基于 Uniswap。

- vePENDLE,就像 Curve 中的 veCRV。

- 使用 LayerZero 的跨链消息传递。

- 将资产拆分为收益和本金,就像传统金融中的债券一样。

所有这些概念已经被各种协议彻底测试并证明了自己。Pendle 将这些集体知识系统化地应用在代币化领域,并通过单一标准——ERC-5115: SY 代币——统一起来。

得益于新标准,Pendle 扩展了支持的产生收益代币列表。并且凭借其 AMM,它有助于减少流动性提供者的永久损失——DeFi 中长期以来的问题。

Tasty! Pendle 的智能合约许可证为 GPL-3.0-or-later。这意味着个人和商业用途、代码修改以及在基础上构建新产品都是允许的。但是,任何重新使用的代码必须保持开源。

您还可以无需 Pendle 团队批准部署新的标准化收益(SY)代币。要集成一个 SY 代币,您必须遵循 Pendle SY 代币标准以确保与生态系统兼容。

该协议的后端对集成开放(RESTful API,Pendle Hosted SDK)。

然而,Pendle 并不是完全没有风险。Pendle 池中的流动性暴露于底层资产的收益波动风险中。例如,如果 stETH 的 APY 下降,对 YT 的需求将会减少,PT 的价格可能无法在到期时达到其面值(1:1 交换比率)。

原文链接:Pendle Protocol: Tokenizing Yield and Trading It Like an Asset

DefiPlot翻译整理,转载请标明出处

免责声明:本站资源仅用于学习目的,也不应被视为投资建议,读者在采取任何行动之前应自行研究并对自己的决定承担全部责任。