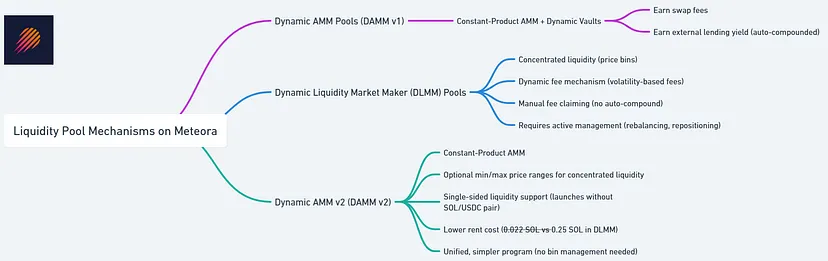

Meteora的流动性池机制

Meteora设计了不同类型的池子,为流动性提供者提供了更多赚取收益的方式——交易费用、借贷收入和灵活的流动性管理策略。

一键发币: x402兼容 | Aptos | X Layer | SUI | SOL | BNB | ETH | BASE | ARB | OP | Polygon | Avalanche

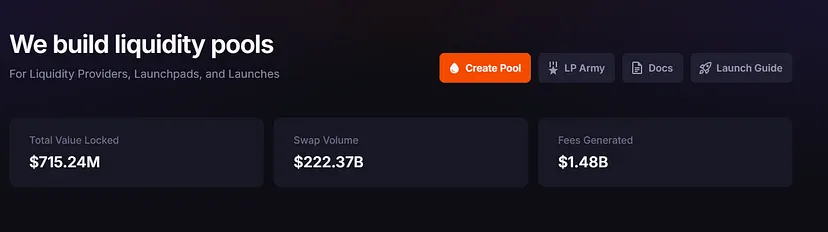

@MeteoraAG,一个基于Solana的DeFi流动性协议,通过一系列自动化做市商机制彻底改变了流动性提供。

设计了不同类型的池子,为流动性提供者提供了更多赚取收益的方式——交易费用、借贷收入和灵活的流动性管理策略。

让我们分解这些机制:

1、动态AMM池(DAMM v1)

Meteora的原始AMM模型遵循经典的x·y = k常数乘积公式,类似于Uniswap。但DAMM v1更进一步,将动态金库集成到AMM池中。以下是其工作原理:

当你提供流动性(例如SOL/USDC对),一部分闲置流动性会自动部署到外部借贷协议,如Solend或Marginfi。

这意味着LPs可以赚取:

- 交易者使用该池时的交易费用。

- 闲置资产的借贷利息。 借贷收益由Hermes动态管理,这是Meteora的离线维护机器人,它在协议之间重新平衡资金,以获得最佳借贷利率,同时保留足够的流动性用于交换和提取。 借贷收益自动复利——定期添加回池中,随着时间的推移增长LP代币的价值,而无需用户操作。

结果: LP提供者享受双重收入——交易费用+借贷收益,并且在最少主动管理的情况下提高资本效率。

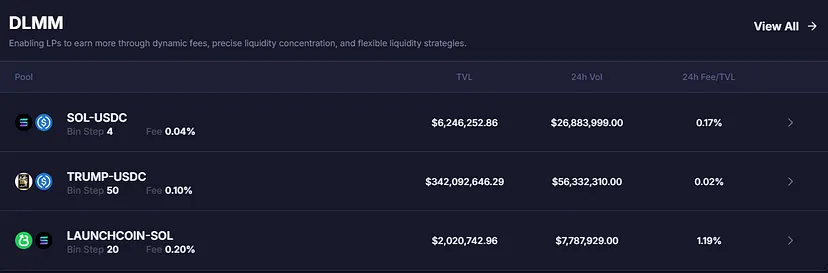

2、动态流动性做市商(DLMM)池

DLMM池后来作为Meteora的“刺激包”引入,使LPs能够获得更大的精度和收益潜力: 受Uniswap v3和Trader Joe的Liquidity Book启发,DLMM允许LPs将资金分配到价格区间——狭窄的价格区间内流动性存在。 活动区间的交换几乎无滑点,因为所有流动性都集中在该价格范围内。

LPs选择他们的流动性将活跃的价格范围,以及如何使用预设策略在区间中分配资金,例如:

- 现货(当前价格)

- 曲线

- 买卖。动态费用机制实时调整交换费用: 在高波动性情况下→费用增加→LPs捕获更多收入。 在稳定市场中→费用减少→池保持竞争力。 LPs可以在动荡时期赚取更高的费用,帮助抵消永久性损失。

DLMM池需要主动管理。如果市场价格超出你选择的范围,你的流动性将停止赚取费用,直到你重新平衡或重新分配。

DLMM中的费用不会自动复利——LPs必须手动领取累积的费用。

当提供时,耕种奖励仅在活跃的、在范围内的流动性上获得,这些流动性实际用于交换。

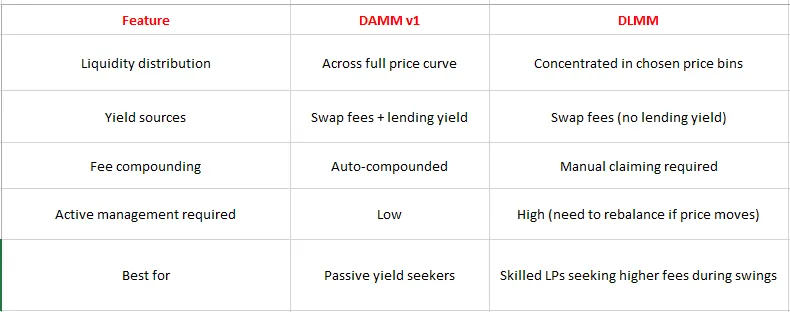

3、比较DAMM v1与DLMM

4、动态AMM v2 (DAMM v2)

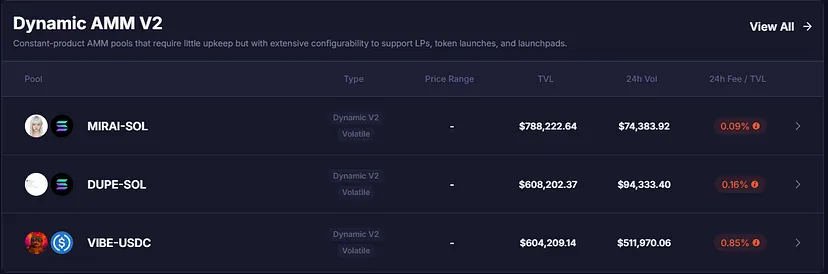

2025年推出DAMM v2,连接了简单性和控制力:

它让池创建者可以指定可选的价格范围(最低价和最高价)。 这使得集中流动性无需复杂的区间管理。

支持单边流动性启动——项目可以只添加自己的代币,设置价格范围来模拟配对(不需要提前匹配USDC/SOL)。

更容易且便宜地部署:~0.022 SOL租金成本(相比DLMM的~0.25 SOL)

通过消除每个区间的账户创建实现。 对于普通用户更容易——无需学习区间策略或管理多个价格刻度。

结果: DAMM v2以更平滑的设置和更低的成本提供了集中流动性的优势,非常适合启动池或寻求简单的团队。

原文链接:Understanding Liquidity Pool Mechanisms on Meteora

DefiPlot翻译整理,转载请标明出处

免责声明:本站资源仅用于学习目的,也不应被视为投资建议,读者在采取任何行动之前应自行研究并对自己的决定承担全部责任。